配表

每经记者李蕾

相对于当前市场的行情,近日,一则关于“老鼠仓”的消息关注度更高——工银瑞信基金旗下基金经理王某,在管理4只基金产品期间,用他实际控制的亲戚名下股票账户,操作买卖股票49只,4年间非法获利共249万余元。上月底,北京市第二中级人民法院以利用未公开信息交易罪判处王某有期徒刑两年、缓刑两年,并处罚金250万元。

判决一出,引来不少热议,而这个判决结果也让理财不二牛(微信号buerniu5188)觉得有点儿眼熟:

2011年,光大保德信原基金经理、兼投资总监许春茂,非法获利209余万元,被判有期徒刑3年、缓刑3年,并处罚金210万元,彼时该判决引发了“量刑是否过轻”的讨论;3年之后,光大保德信原基金经理钱钧,利用未公开信息交易,涉案金额达1.22亿余元,非法获利140余万元,被判有期徒刑1年6个月、缓刑1年6个月,并处罚金160万元;第二年,华夏基金一名姚姓交易员也因“老鼠仓”被判有期徒刑三年、缓刑三年,追缴其467万余元违法所得,并处罚金人民币500万元……凡此种种,不一而足。

不难看出,同样的缓刑,同样的罚款金额仅等同于非法获利。年年岁岁“罚”相似,岁岁年年人不同,基金经理的“老鼠仓”仍屡禁不止,法律对这类违法行为的震慑力到底发挥了多少?量刑这道复杂的计算题又是怎么做的?

“硕鼠”频出,量刑跟上了吗?

2008年4月,中国证监会公布了对上投摩根唐建、南方基金王黎敏这两起“老鼠仓”案件的行政处罚决定,没收其违法所得并各罚款50万元,且对两人实行市场禁入。不过值得注意的是,唐建和王黎敏的非法获利都超过了150万元。

这是证监会对基金“老鼠仓”开出的处罚第一单,自此,基金经理“老鼠仓”开始进入公众视野。不过,由于刑法尚没有针对相关行为的规定,上述两位当事人最终并未受到刑事责任追究,且证监会也未对相关基金管理公司进行处罚。

2011年5月,对长城基金旗下基金经理韩刚涉嫌利用未公开信息交易,深圳市福田区人民法院判处其有期徒刑一年,没收其违法所得并处罚金31万元。该案也成为我国证券市场第一起基金从业人员因利用未公开信息违规交易被追究刑事责任的案件。

如果说此前“老鼠仓”的曝光大多来自于个人举报和监管层现场检查,那么,2013年引进稽查大数据系统则进一步加大了对此类违法行为的监督和打击,并掀起了自2009年以来的又一次“捕鼠”风暴,很多重大案件也是这个阶段被发现并查处的。

监管更到位,阴暗角落里的违法行为也能更多地暴露在阳光下,所谓“人之求多闻善败,以鉴戒也”,那么判决结果是否对相关案件、当事人和基金公司起到了震慑作用?

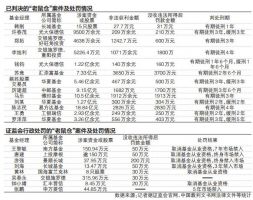

理财不二牛(微信号:buerniu5188)据证监会官网、中国裁判文书网法律文件和公开报道,手动统计了自2008年以来经法院判决及证监会行政处罚的“老鼠仓”案件,虽不免有所遗漏,但相信您也能从中了解到近年来基金经理“老鼠仓”案件的一些情况(详见表格)。

据公开数据显示,汇添富原基金经理苏竞,在三年多时间里,用其“老鼠仓”账户交易的股票多达130余只,合计金额达7.33亿元,非法获利3650万元,甚至被戏谑地称为“史上最赚钱的老鼠仓”。

那么,这桩影响恶劣的案件,最终判决结果是什么呢?有期徒刑2年6个月,罚款金额与非法获利仍然只是一倍的比例。连这种量级的违法行为结果尚且如此,其他规模更小的案件,其判决力度可见一斑。很多罚款金额甚至不如当事基金经理一年的薪水。

近年来,为了杜绝“老鼠仓”的滋生,监管层在稽查和审理速度、处罚范围等方面都在不断加强。例如2015年起,证监会除了惩罚涉“老鼠仓”案基金经理本人外,涉事基金公司也会被处以3~6个月不等禁发新产品的处罚。那么,“老鼠仓”为什么还会层出不穷呢?这还得从相关法律说起。

法律认定难,“灭鼠”任重道远

在被易方达基金原投资总监陈志民刷新“纪录”之前,博时基金原基金经理马乐“老鼠仓”案一直被视为“史上最大老鼠仓”——累计交易10.5亿余元,非法获利1883余万元,当年最高检察院提起的唯一一起刑事抗诉案,由最高人民法院直接审理并改判。

理财不二牛(微信号:buerniu5188)了解到,1997年经第八届全国人大第五次会议修订后,《刑法》增加第一百八十条,其中增设“内幕交易罪”罪名。2009年2月8日,《中华人民共和国刑法修正案(七)》出台,在刑法第一百八十条新增了“利用未公开信息交易罪”的罪名。

如果说“内幕交易罪”适用于上市公司的从业人员,那么新增罪名目的则很明显,是为了有效地打击和遏制基金行业日益猖獗的“老鼠仓”现象,因为它适用的是资产管理行业的从业人员。

在“利用未公开信息交易罪”的处罚中,违反有关规定、情节严重的,依照第一款“内幕交易罪”的规定处罚。“内幕交易罪”规定了“情节严重”、“情节特别严重”两个量刑档次;而在“利用未公开信息交易罪”量刑标准里,只有“情节严重”一项,而没有“情节特别严重”的条款,这也是为何“老鼠仓”案件的刑期都在5年以下的原因。

除此之外,究竟什么样的信息才是未公开信息?如何认定利用?未公开信息交易的时间节点?每个问题都是一头拦路虎,最终形成了“利用未公开信息交易罪”认定难的现状。

“马乐案”中,最终最高法院将马乐的行为从“情节严重”改判为“情节特别严重”,不仅统一了法律适用,更重要的是从司法层面加大对“利用未公开信息交易罪”的打击力度。虽然也并没有完全解决对该罪名认定难的问题,但至少让市场看到了一个明确的态度,就像最高人民法院审监庭所说:“这也是法院通过司法个案,强力规范证券市场的举措。”

此外,在“老鼠仓”案件中,投案自首、退缴违法所得和有认罪悔罪等也能很大程度上争取到从轻处罚的结果,缓刑就是表现之一,不过这一点也深为业内人士诟病。

理财不二牛采访的多位律师都表示,相对于基金经理“老鼠仓”的巨大收益,其违法犯罪的成本是相当低廉的。北京问天律师事务所主任张远忠表示,近年来,证监会不断加重对“老鼠仓”违法行为的惩戒力度,相比之下,《刑法》第一百八十条刑法规定的处罚力度还是偏弱,跟国外比也轻了很多,“尤其刑期上更是如此,难以有效惩戒此类犯罪”。

天铭律师事务所合伙人宋一欣也指出,在立法层面,应当加大对“老鼠仓”的追究力度,同时也应尽快设立“老鼠仓”民事赔偿诉讼机制,为权益受损的投资者挽回损失。

另外,还有基金行业评价人士表示,现行公募基金的制度和结构设计缺陷也是导致“老鼠仓”频发的另一大原因:“要治理老鼠仓,可以从统和基金管理人和基金份额持有人的利益开始。”

“老鼠仓”基金经理群像:高知精英、顺风顺水却一念成魔

◎每经记者李蕾

近几年来,每每看到基金经理“老鼠仓”案件爆出,关注之余,您会不会有一丝遗憾呢?

公开资料显示,公募基金行业从业人员1.6万人,而Wind数据显示,今年上半年的基金经理数量不过1324人。也就是说,在这个对从业人员要求相当高的行业,基本是在12个公募基金从业人员里才能出一位基金经理。如果把这个数字放在从业人员高达数百万的大金融行业,则更能体现基金经理的稀缺和宝贵。

这群人掌握着较多的资源、能独享信息,从一定程度上影响着市场的走向,似乎站上了金字塔顶端。但翻到硬币的另一面,他们也面对无处不在的利益诱惑。

那些没有抵挡住利诱、铤而走险甚至不惜触犯法律的“老鼠仓”基金经理们,大多也曾荣誉加身,如今却声名扫地甚至身陷囹圄。他们到底是一群怎样的人?是否会有一些共同点?为何要冒大不韪自毁前程?理财不二牛(微信号:buerniu5188)多方统计调查后,为他们画了一幅群像,请勿对号入座。

高知、精英是标配

理财不二牛统计近年来法院审判和证监会处罚的“老鼠仓”基金经理后发现,名牌大学、经济相关专业的硕士几乎是这些基金经理的标配。

在上述被列入统计范畴的“老鼠仓”基金经理中,毕业于中国人民银行研究生部的硕士有3人,清华大学硕士2人,南京大学硕士2人,国内其他高校硕士5人,海外高校硕士3人,还有一位是上海财经大学的经济学博士。

此前,有业内人士对市场上偏股型基金的基金经理学历进行过统计,在偏股型基金中,有23只的基金经理学历为本科、558只为硕士、80只为博士,约为1:28:4。不完全统计显示,“老鼠仓”基金经理的学历平均水平还要再高出一截,基本都是硕士水平。

晋升路径顺风顺水

良好的学历背景当然是一块好的敲门砖,但进入基金公司后的表现才是决定其职业生涯是否顺遂的关键。理财不二牛(微信号:buerniu5188)统计发现,几乎所有“老鼠仓”基金经理的晋升都相当顺利,有的甚至可以说“扶摇直上”。

从初进基金公司的分析师、高级分析师到基金经理助理,再到可以独挑大梁的基金经理,并进一步升任投资总监、副总经理等高管职位,基金从业人员的理想晋升路径大抵如此。

不同的是,一位大型公募基金人士表示,“从毕业到基金经理可能要10年左右,且要研究做得好,才有可能做到基金经理”。上述被列入统计的“老鼠仓”基金经理们大多却并未花费这么长时间,有的甚至跳过了其中一些阶段,直接晋升基金经理等要职。不过这也从另一个侧面反映出,这个人群的智商和情商双高。

例如,一手缔造了“史上最大老鼠仓案”的基金经理——博时基金原基金经理马乐,出生于1982年,本科就读于清华大学土木工程系,之后又在清华大学公共管理学院攻读研究生,一毕业就进入博时基金,经历简单却一帆风顺。都说,拥有理工背景的“复合型人才”被金融行业偏爱,马乐也不例外。在博时基金历任研究部研究员、公用事业与金融地产研究组主管兼研究员、股票投资部投资经理,仅仅5年之后,29岁的马乐担任了博时精选的基金经理,并将这只规模上百亿元的“大象”基金从排名垫底的业绩提升至前三分之一左右。

还有,近期刚刚被宣布判决结果的工银瑞信基金经理王勇,此前并未在金融机构工作,曾担任的职位也是销售主管、市场经理等,2007年加入工银瑞信基金,4年后就陆续担任该公司旗下两只基金的基金经理。这速度基本可以算“坐火箭”。

其实,上述被列入统计的“老鼠仓”基金经理大都有顺遂的职业生涯和晋升路径。本来,这样“顺”势发展下去,很有可能成为下一个“公募一哥”的有力争夺者。不过跑着跑着,这些顺风顺水的高知精英们却一念之差跑偏了道,掉落深渊。

一念之差声名扫地

“眼看他起朱楼,眼看他宴宾客,眼看他楼塌了”,用来形容明星基金经理陨落为“老鼠仓”基金经理,恰如其分。

光大保德信原基金经理许春茂,在中国证券行业界曾是一名响当当的人物。2007年,他管理的光大红利年净值增长率曾高达175.07%,自该基金成立之日到2007年底回报率也达339.86%,当年许春茂还被评为“2007年最具公信力基金经理”。

还有,交银施罗德原基金经理郑拓,其管理的交银稳健证券投资曾取得并保持晨星两年期和三年期五星级基金评价,并在《福布斯》2009中国基金排行榜中被评为十大最佳股票型基金之一。再如,易方达基金元老、原副总经理陈志民,当年也曾与王亚伟齐名。

所谓“莫伸手,伸手必被捉。”前一刻还是闻名遐迩的明星基金经理,却从峰顶掉落,只缘于一念之差。如今回过头来看,都只剩感慨。

理财不二牛还发现,近年来,被判决或处罚的基金经理开始呈年轻化趋势,上述被列入统计范畴的“老鼠仓”基金经理中就有好几位“80后”。

很多人建议要提升基金经理的道德水平、降低道德风险,不过事实屡次证明,在丰厚的利益面前,人性其实并不可靠。这个时候或许就像不少律师们所提到的,还是要从制度建设到立法、司法和行政全面立体地“包围”,再辅以道德标准提升,才能对“老鼠仓”起到切实打击。